标题

- 标题

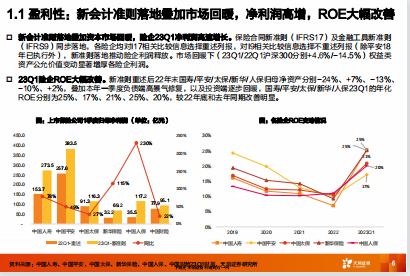

- 内容

摘要一、传统框架下保险股整体表现:23Q1负债端修复亮眼,净利润表现优异1)盈利性:新会计准则落地`加市场回暖,净利润高增,ROE大幅改善。净利润角度来看,国寿/平安/太保I新华/人保/中国财险23Q1净利润增速分别为78%49%/27%/115%/230%/22%。推动净利润高增的原因有二,一是保险合同新准则(IFRS17)及金融工具新准则(IFRS9)同步落地推动净利润释放,二是资本市场大幅回暖推动投资端改善。ROE角度来看,国寿/平安/太保/新华/人保23Q1的年化ROE分别为25%、17%、21%、25%、20%,较去年同期分别+5/+12/+5/+13/+14 pct,ROE改善明显。"2)负债端:个险稳中向好,银保高速增长。第一。整体来看:各险企新单规模持续修复,预计主因储菅险销售延续高景气。

23Q1各险企总新单同比增速分别为平安(+28%)>国寿(+17%)>新华(-5%)>太保(-12%),我们预计主要源于居民储蓄需求持续释放,储蓄型产品延续高增,驱动新单保费修复。23Q1各险企NBV同比增速分别为太保(+17%)>平安(+9%、新假设重述后+21%)>国寿(+8%)>新华(预计+7%),NBV行业大幅反转,NBV增速扭负为正。第二,个险渠道来看,疫情影响出清,我们预计队伍逐步稳定,驱动个险渠道底部反转。23Q1各险企个险新单同比分别为平安(+10%)>国寿(+6%)>太保(-6%)>新华(-27%),其中太保和新华分别较22A改善16pct、5pct。人力方面,行业队伍升级转型稳步推进,预计人力规模下滑空间有限,同时质态有望加速优化。规模方面,国寿人力率先企稳,平安降幅大幅收窄。截至23Q1,国寿、平安代理人规模分别为66.2、40.4万人,分别较年初-1%、-9%。产能方面,经测算平安人均产能同比+46%,人均产能延续改善。

第三,据上市公司已披露的数据,银保期交快速增长,高质一发展的银保渠道大幅带动NBV表现。银保渠道高速发展,其中期交保费增长迅猛。23Q1太保、新华银保新单期交分别同比+399.1%、75.1%,银保贡献持续提升,新单期交保费占比同比分别+19pct、+21pct至26%、56%。二、IFRS17下保险股的业绩表现:新准则给予拆解分析承保与投资利源分析的可能1)IFRS17下的分析框架:收支两端耦合,利源清晰展示为保险服务业绩(挣风险的钱)和投资业绩(挣利差的钱)。新会计准则将保险公司编制的基础从实收实付制变更到权责发生制。其中保险服务收入表征当期提供的服务与涵盖的风险所确认的收入(用于替代保费收入)﹔保险服务费用则涵盖保单在当期确认的所有费用;承保财务损失可以理解为保险公司获取负债所付出的资金成本。

保险公司利润=保险服务业绩+投资业绩–其他损益及所得税2)保险公司利源可以拆解为保险服务业绩和投资业绩两部分:我们将收支两端科目进行耦合。第一,将保险服务收入和保险服务费用两者之差定义为保险服务业绩,该部分用于衡量保险公司通过适当的风险定价获取的收益;第二,将投资收益与承保财务损失相耦合,两者之差用于衡量保险通过投资挣取“利差”所获取的收益。3)业绩贡献分析。保险服务业绩贡献率高于投资业绩贡献率,平安保险服务业绩贡献率最高,23Q1上市险企保险业绩贡献均有下降定义:保险服务业绩贡献率=保险服务业绩(保险服务业绩+投资业绩)=1–投资业绩贡献率23Q1国寿/平安/太保/新华投资业绩贡献率分别为46.3%/78.0%/57.5%/52.1%,除国寿外保险服务业绩均贡献过半。其中保险服务业绩贡献率排名平安>太保>新华>国寿。

23Q1上市险企保险服务业绩贡献率均有下降,权益市场好转是主因:在市场表现不佳的年份,保险服务业绩将贡献更高的利源占比。4)承保利润分析:国寿和新华领先同业,国寿23Q1改善明显定义:保险服务利润率=保险服务业绩/保险服务收入净额=1–保险服务成本率从整体情况看,国寿和新华23Q1保险服务利润率表现好于同业:23Q1国寿/平安/太保/新华保险服务利润率分别为35.0%/20.1%/15.0%/34.4%。

从边际变化看,国寿保险服务利润率有所改善,平安、太保、新华均有所下滑:23Q1国寿/平安/太保/新华保险服务利润率较去年同期分别+8.9/-3.0/-0.2/-3.3Pct。5)投资业绩分析:太保和新华投资利差领先同业,平安利差大幅转负定义:投资利差=净/总投资收益率–负债资金成本率(保险财务损益净额/保险合同负债平均规模)从投资资产收益率情况看,净投资收益率趋弱,而总投资收益率显著提振,太保、新华领先同业。从负债资金成本率情况看,23Q1有所上升,国寿成本最低而太保成本最高。从投资利差情况看,太保、新华总投资利差优于同业。6)未来可能分析:由于一季报未有财务报表附注披露,而半年报和年报将披露更多财务数据,我们将会根据半年报的披露数据情况进一步完善我们的分析框架,通过分析收入和费用两侧科目占比和勾稽关系,能够有效的评价保险公司的业务质量。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号